この記事は知らないと損をするインデックス投資の終わらせ方を書いています。

この記事を読むと、何年もかけて積み立ててきたインデックス投資の終わらせ方がわかります。

インデックス投資をしている50代以上の人が直面する問題

定年退職が近づいたり早期退職が気になり出した時に、インデックス投資をしている人は、2つの問題に直面します。

インデックス投資の終わり方

生涯を通じて築き上げた資産を、退職とともに現金化して経済的に自由になりたい、不安をなくしたい、と考えることは普通です。

定年退職や早期退職を考える人にとって、それはみんな同じです。

インデックス投資は、積み立ててきた資産を売却し、現金化して利益を確定して使わないと意味がありません。

インデックス投資家にありがちな課題は、積み立てる余裕がある人生=これからも贅沢せずに生きていける家計管理ができる人、ということで、積み上げてきたお金を使わないまま死ぬ人が多いことです。

インデックス投資を終わらせれば、 株価の上げ下げを気にしない人生になれて、取り崩しを始めれば経済的余裕が生まれます。

投資の終わらせ方がわからない問題

投資を通じて資産が増える喜びを経験すると、数字が増える喜びや、投資を続けて資産が肥大化することが楽しくなります。

ペースダウンが難しくなり投資のペースを上げてしまいがちです。

これらのことを理解し、リタイア後の計画においては、これらの極端な行動から適度なバランスを見つけることが必須です。

つまり、ある程度の投資を続けて、資産の寿命を延しながら、スピードを落として、使うことに焦点を当てることが大事になってきます。

- 定年と同時に積み立てを止められますか?

- 定年と同時に資産の取り崩し=ファンドの解約できますか?

- 積み立ててきたお金をどのように使いますか?

カン・チュンド氏「それまで上ることに適応してきた人が、真逆の下りに合わせて歩き直す」ことは難しいのです。

コツコツお金をためてきた人にとって、お金を使うことに対する抵抗感は強く、お金を上手に使うことができない人がいます。

定年に合わせた投資の終わらせ方

何年にもわたる投資の積立をいつどのように終わらせるかは、計画的な老後に向けた生活への第一歩なので、定年後~年金を受け取るまでの生活費や、年金生活に入った後の収入を具体的に計算し、安定した取り崩し方法を考える必要があります。

資産の取り崩し戦略

積み上げた資産を効果的に取り崩し、定年後の資金源とする方法を計画することが重要で、ファンドの解約やリバランスなどが含まれます。

心の問題

例えば、株価が下がって少し下がったとしても、働いている時はあまり気になりませんが、定年後は心が寂しくなります。

株価による資産の増減が直接生活に影響するので、現役時代よりもリスクに耐えにくくなります。

つまり安定した収入が無くなることを意識して、老後の資産配分を考える必要があります。

つみたて投資の終わり方

インデックス投資で資産を増やした後は使うことが大事です。

山登りで、登りと下りでは下りが危険なように、資産運用でも下り時は気を付けながら行う必要があります。

一般的には退職5年前から計画を立てると良いと言われています。

定年後のお金に対する考え方

-

- 投資を続けて、資産の寿命を延ばす。

- 投資のスピードを落として、使うことに焦点を当てる。

退職前の5年間を準備期間として、安全運転を心掛けるよう、資産運用戦略を行いましょう。

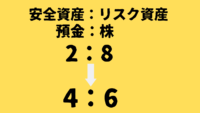

①リスクを下げる

投資のリスク下げるため、安全資産の割合を高め、リスク資産の割合を低めることで、資産の安定性を向上させます。

お金を元本が確保されている貯金や国債へ移し始め、株式などの変動する資産の割合を減らしていく。

②リスク資産のスリム化

ポートフォリオを単純化し、管理を簡単にすることで、資産の取り崩しが簡単にできるようにしておく。

定年後は今より記憶力が低下し、複雑な作業に時間がかかります。

③ファンド解約の練習

本来なら実際に小額のファンドを解約して、その資金で何か贅沢をすることが良いですが、オルカンなど長期で積立ている場合はできないので、証券口座にログインして積立投資の終わらせ方をイメージしておきましょう。

④定率での資産取り崩し

定年後の資産の長期持続を確保しつつ、生活資金として適切な金額を取り崩すために何%づつ取り崩すか考えましょう。

⑤ポートフォリオのリバランス

取り崩し後も投資のバランスを維持し、安全資産とリスク資産の割合を適切に調整します。

4%ルール

インデックス投資での資産取り崩し戦略として知られている「4%ルール」は、退職後の資産を効果的に管理し、長期にわたる金融の安定を確保する一つの方法です。

このルールに従うと、リタイア後の生活資金をどのように計画し、使用すれば資産が長持ちできるかわかります。

「4%ルール」とは、年間の生活費の25年分の資産を貯めて、その資産を年4%で運用していけば、資産を減らすことなく生活できると言われています。

4%ルールの基本原則

定年初年度に総資産の4%を取り崩し、その後毎年インフレ率に応じて取り崩し額を調整することで、資産が尽きるリスクを最小限に抑えつつ、市場の変動に柔軟に対応できます。

定率での資産取り崩しのメリット

長期的な資産の持続性

4%という取り崩し率は、多くの歴史的データに基づいており、30年以上の期間で資産が持続する可能性が高いとされています。

市場変動への適応

資産の年間評価額に基づくため、市場が上昇して資産が増えた年は取り崩し額が増え、市場が下落した年は減少するので、安心して取り崩すことができます。

シンプルな戦略

年間の取り崩し率が固定されているため、計画が立てやすく、長期的な資産管理が容易になります。

ポートフォリオのリバランス

資産取り崩し後のポートフォリオバランスの維持は、4%ルールにとって大事なので、安全資産とリスク資産のバランスを年1回見直し、投資目標とリスク許容度に合わせて調整することで、リスクを避け、インフレや市場の変動に対応できます。

実践の例

例えば、退職時の資産が3000万円であれば、最初の年には120万円を取り崩し、次の年、ポートフォリオの総額が市場の影響を受けて変動した場合、その新しい総額の4%を取り崩す額として計算します。

この方法を繰り返すことで、資産の長期的な持続性を確保しながら、生活資金として必要な金額を得ることができます。

65才を過ぎて退職すると、頭も体も若い時のようにはいきません。

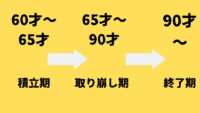

そのため、多くの人は65歳に向けて以下の図解のようにリスクを落とす必要があります。

参考文献:つみたて投資の終わらせ方

リスク資産に重きを置いていた構成から、安全資産である預金の比率を重視したものにするといったイメージです。

人によっては、以下のようなリスクの落とし方も考えられます。

安全資産とリスク資産の比率はそのままにして、リスク資産の中身をより低リスクなバランスファンドに変えるというイメージです。

つまり、預金や国債などの安全資産の割合を増やし、リスク資産を、より低リスクなものへ置き換えることが必要です。

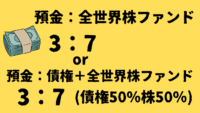

eMAXIS Slim 全世界株式(オール・カントリー)

預金とeMAXIS Slim 全世界株式(オール・カントリー)なら、シンプルなポートフォリオなので、預金とオール・カントリーの比率を一定に保つこと簡単です。

オルカンなら、アメリカが強い時はアメリカに、新興国が強い時は新興国への投資比率が高くなります。

定率で取り崩す意味

- 株式市場が好調で資産額が増えた時には、取り崩し額が増える。

- 株式市場が不調で資産額が少ない時には、取り崩し額が減る。

老後のポートフォリオ一例

- 預金:1,000万円

- 全世界株ファンド:1,000万円

安全資産5割、リスク資産5割の資産バランスとなっています。

このようにインデックス投資には高齢になってから、取り崩す手間がかかります。

そのため資産がたまったら高配当株投資にすると出口戦略が楽になります。

なぜなら、今まで給与の範囲で暮らしてきたように、配当金の範囲で暮せば良いだけだからです。

定率法のように取り崩し率や、取り崩し額、多く取り崩した時は来年に備えるといったことを考える必要がありません。

インデックス投資の方が普遍性はありますが、高配当株投資にも支持される理由があるということです。

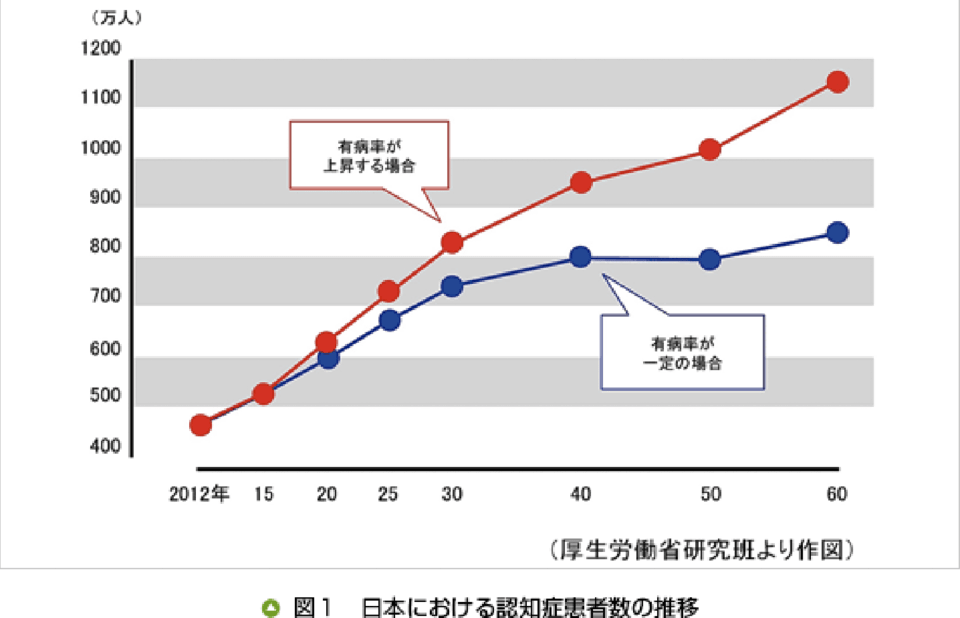

認知機能の衰え

一般的に、人は50歳をすぎると認知機能が低下し始めると言われており、特に遂行力、判断力、記憶力は早期に低下していきます。

80代前半で10〜15%、後半で15〜20%、そして90歳以上では30%の人が認知症になると言われています。

出典:高齢者の身体的低下とそのリハビリテーション(10)認知機能の低下

人間が65歳を過ぎた後に低下する能力

認知機能

年齢と共に、記憶力、注意力、問題解決能力などの認知機能が低下することが一般的です、短期記憶の低下多く、新しい情報を覚えるのが難しくなったり、忘れやすくなったりします。

運動能力

筋肉量の減少、関節の柔軟性の低下、バランス感覚の悪化など、身体的な機能が衰え、歩行速度が遅くなり、階段の上り下りが困難になります。

感覚能力

視力、聴力、味覚、嗅覚などの感覚が鈍くなり、視力の低下は特に多く、老眼が進むことで近くのものが見づらくなり、聴力の低下も多くの高齢者が経験する問題です。

反応速度

神経系の効率が低下するため、反応速度が遅くなり、自動車運転時の判断力が鈍るなど、日常生活での安全性が影響を受ける可能性があります。

持久力

心肺機能の低下により、持久力が減少します。少しの運動や活動で疲れやすくなり、以前よりも長時間の活動が難しくなります。

最後に

インデックス投資は、入口が簡単で、出口が難しく、高配当株投資は入口が難しく、出口が簡単と言われています。

認知機能が衰えた60才70代になった自分がインデックス投資で増やした資産がなくならないように、取り崩すことは、難しいので、ある程度、資産が増えたら高配当株投資に切り替えることも戦略の一つです。

高配当株投資にしてしまうと、死ぬ時がわからないので、延々に配当金で生活してしまい、元本を残したまま死んでしまうというデメリットもあります。

DIE WITH ZERO 人生が豊かになりすぎる究極のルール [ ビル・パーキンス ]

私が投資を始める時に最初に読んだ山崎元さんの本はとてもわかりやすかったので、参考にしてみてください。

山崎元のほったらかし投資 世界一やさしい資産運用術 (TJMOOK) [電子書籍版] https://amzn.to/3X5Y514

投資を始めるならSBI証券か、楽天証券をお勧めします。

どちらもネット証券として使いやすく、初心者から上級者まで幅広くサポートしてくれます。

SBI証券なら単元未満株の手数料が無料なので小口投資でもコストを抑えられ、楽天証券なら国内株式手数料が最低0円からでポイントが貯まる、使える楽天スーパーポイントを貯めて、取引に使うことができます。

コメント