この記事は、以外と勘違いしやすいNISAの内容についてです。

この記事を読むと、みんなが意外と気づかないNISAやインデックス投資の落とし穴について詳しくわかります。

NISAで勘違いしやすい3選

1. 投資総額は月の積立額に比例しない

NISAの運用総額は、月の積立額に比例しないことをご存知ですか?

月に7.5万円を20年間積み立てる場合

20年間で約3082万円の運用総額に達しますが、その後も資産は緩やかに増加し続けます。

月に5万円を30年間積み立てる場合

30年間で約4161万円の運用総額に達しますが、その後も資産は緩やかに増加し続けます

満額に達した後の資産増加スピードは緩やかになります。20年間で満額に達する7.5万円と30年間で満額に達する5万円の違いがあるので、自分の老後が来る時期と積立額とのバランスを見て投資をすることが重要です。

2. SP500の実際の上昇率は見た目ほど高くない

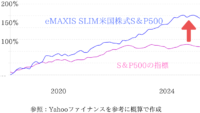

現在、SP500の株価は絶好調です。多くの投資家がEmaxisSlim SP500に投資していますが、実際のSP500の指標と比べてみると、EmaxisSlimの上昇率は非常に高いです。しかし、これは円安の影響によるものです。以下のグラフをご覧ください。

このグラフからわかるように、円安の影響でEmaxisSlimの方が実際のSP500よりも上昇しています。

このように、私たちが見ている上昇は半分が円安効果によるものです。投資する際には、円高リスクも考慮する必要があります。

3. レバレッジ商品は倍率の幅で動くわけではない

レバレッジ商品は、その倍率の幅で動くわけではないことをご存知ですか?

例えば、レバレッジ2倍の商品を購入した場合、値動きが2倍になるわけではなく、増減が2倍になるだけです。以下の例で説明します。

レバレッジなしの商品を100円で購入し、翌日20%下落した場合

80円

レバレッジ2倍の商品を100円で購入し、翌日20%下落した場合

60円(40%下落)

次の日にレバレッジなしの商品が元の100円に戻った場合、20%の回復で100円になりますが、レバレッジ2倍の商品は50%の回復で90円にしかなりません。

このように、レバレッジ商品はジグザグの相場でマイナスが増える可能性が高いのです。

NISAに関する正しい情報5選

1. 成長投資枠でも積立投資ができる

NISAの成長投資枠で、毎月の積立投資も可能です。

例えば、月に2万円ずつ積立てることで、年間で24万円の投資ができるので、成長投資枠が長期的な資産形成を目指しており、積立投資を通じてリスクを分散できるからです。

2. 積立投資枠と同じものを成長投資枠でも買える

積立投資枠で購入した銘柄を成長投資枠でも購入することができます。

例えば、積立投資枠で購入したETFを成長投資枠でも追加購入できるため、一貫した投資戦略を維持できるのは、同じ投資対象に投資することで、管理が容易になり、ポートフォリオの一貫性が保たれるからです。

3. 積立投資枠だけで1800万円にすることができる

NISAの年間投資枠を毎年最大限利用すれば、1800万円以上の運用資産を形成することが可能です。

長期間にわたって一定額を投資し続けることで、複利効果が発揮され、資産が増加します。

4. 売却しても枠は復活する(2024年以降の新しいNISA制度)

新しいNISA制度では、売却しても非課税枠が復活するので、年間120万円の枠で購入した株を売却すれば、その売却額分だけ再び投資することが可能です。

なぜなら、売却益も非課税で再投資できるため、効率的に資産運用ができるからです。

5. 外国課税はされることがある

NISA口座でも、外国株の配当や売却益には外国課税がかかることがあります。

例えば、アメリカの株式に投資した場合、配当金に対して現地で10%の税金が源泉徴収されることがあります。

なぜなら、各国の税法に基づいて課税されるため、NISA口座でも影響を受けることがあるからです。

NISAの落とし穴4選

1. 非課税枠の再利用

新しいNISA制度では、売却しても非課税枠が復活しますが、再利用の際には注意が必要です。

例えば、売却額が非課税枠を超える場合、その超過分は課税対象となります。なぜなら、非課税枠の利用には年間の上限が設定されているためです。

2. 配当再投資の制約

NISA口座では配当金の再投資も非課税で行えますが、再投資分も年間投資枠に含まれます。

例えば、年間120万円の投資枠を満額利用し、さらに配当金で20万円を再投資すると、合計140万円の投資になりますが、この20万円分は翌年の投資枠を削減します。

なぜなら、NISAの年間投資枠に配当再投資も含まれるからです。

3. 損益通算ができない

NISA口座での投資損失は、他の課税口座での利益と損益通算ができません。

例えば、NISA口座で20万円の損失が出た場合、他の課税口座で得た20万円の利益と相殺して税金を減らすことができません。

なぜなら、NISA口座は非課税であるため、課税口座との損益通算が認められていないからです。

4. 手数料の影響

NISA口座でも、取引手数料はかかります。

例えば、年間で10万円の投資を行う際に、取引手数料が1%かかると、毎年1,000円の手数料がかかります。

なぜなら、NISA口座でも通常の証券取引と同様に手数料が発生するからです。

これらの12のポイントを理解し、NISAやインデックス投資に関する勘違いや落とし穴について理解することで、賢い投資が可能になります。

ポイントを押さえて、計画的に投資を行いましょう。

投資額や期間のバランスを考え、リスク分散を図りながら、長期的な資産形成を目指しましょう。

正しい情報を元に、NISAを効果的に活用することが、将来の経済的安定に繋がります。

投資を始めるなら、SBI証券か楽天証券をお勧めします。

SBI証券 https://h.accesstrade.net/sp/cc?rk=01000tlb00nwdu

SBI証券iDeco https://h.accesstrade.net/sp/cc?rk=0100khzt00nwdu

楽天証券 https://www.tcs-asp.net/alink?AC=C132688&LC=RSEC1&SQ=1&isq=1

個人事業主の開業が簡単に!「マネーフォワード クラウド開業届」で無料で書類作成、最短5分で完了するので、初めてでも安心です。

開業届

確定申告を簡単に!マネーフォワード クラウド確定申告なら、自動入力とAI仕訳で面倒な作業をラクになり、銀行やクレジットカードと連携して、経理がスムーズに進行します。初心者でも安心のサポート体制も充実していますよ。

確定申告

コメント